Định giá chứng khoán là một trong những bước quan trọng nhất trong quá trình đầu tư, giúp bạn xác định giá trị thực của một cổ phiếu và đưa ra quyết định mua bán hợp lý. Bài viết này sẽ cung cấp cho bạn những kiến thức nền tảng về định giá chứng khoán cùng các bài tập có lời giải chi tiết, giúp bạn tự tin hơn trên con đường chinh phục thị trường chứng khoán.

Các Phương Pháp Định Giá Chứng Khoán Phổ Biến

Có nhiều phương pháp định giá chứng khoán khác nhau, mỗi phương pháp đều có ưu điểm và hạn chế riêng. Dưới đây là một số phương pháp phổ biến nhất:

1. Định Giá Chứng Khoán Theo Dòng Tiền Chiết Khấu (DCF)

Phương pháp DCF dựa trên nguyên tắc giá trị của một tài sản (bao gồm cả cổ phiếu) được xác định bởi dòng tiền mà nó tạo ra trong tương lai. Bằng cách dự báo dòng tiền tự do của doanh nghiệp và chiết khấu chúng về hiện tại theo một mức chiết khấu phù hợp, nhà đầu tư có thể ước tính được giá trị hợp lý của cổ phiếu.

Ưu điểm:

- Mang tính logic và phản ánh sát với giá trị thực của doanh nghiệp.

- Ít bị ảnh hưởng bởi biến động ngắn hạn của thị trường.

Hạn chế:

- Dựa trên nhiều giả định về tương lai, có thể dẫn đến sai số lớn.

- Khá phức tạp và đòi hỏi nhiều thời gian để thực hiện.

2. Định Giá Chứng Khoán Theo So Sánh (Comparable Company Analysis)

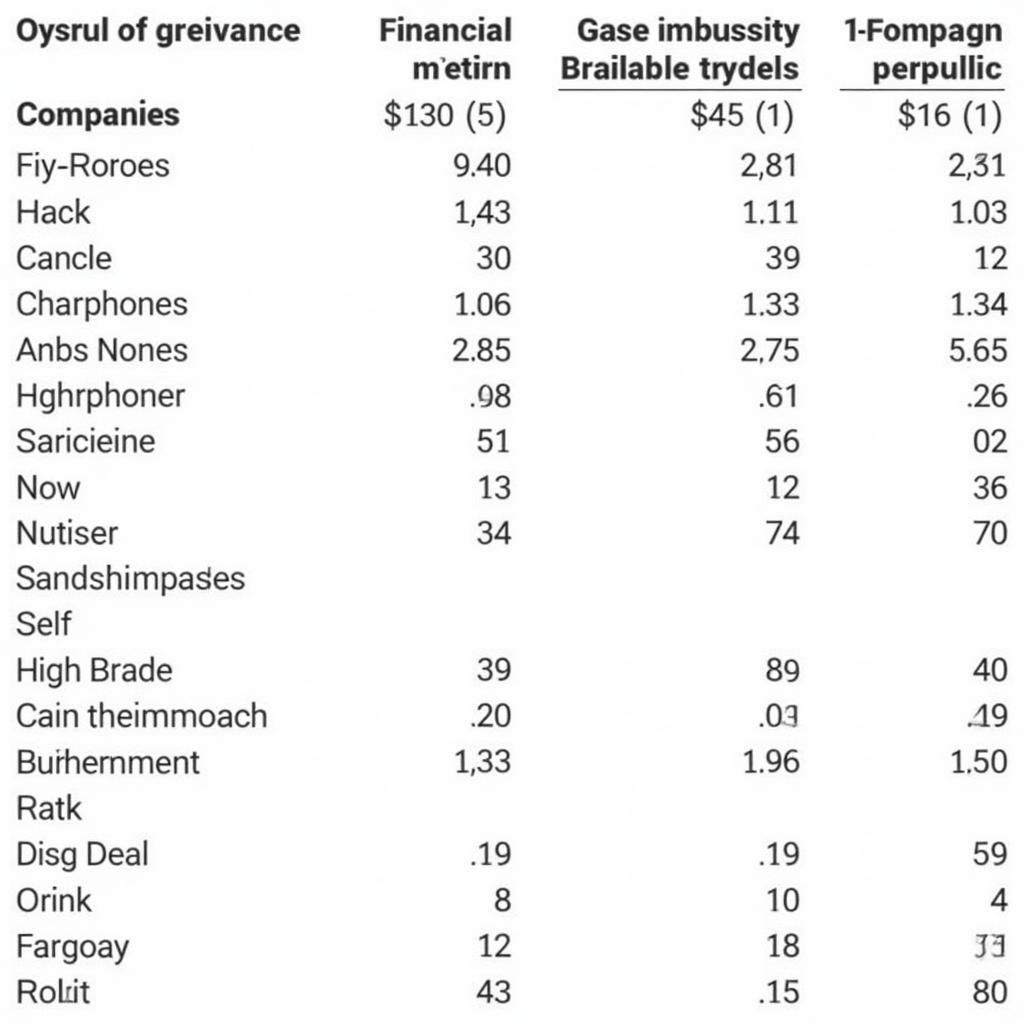

Phương pháp này so sánh các chỉ số tài chính của doanh nghiệp cần định giá với các doanh nghiệp tương tự trong cùng ngành đã niêm yết trên thị trường. Các chỉ số thường được sử dụng là P/E, P/B, EV/EBITDA, …

Ưu điểm:

- Dễ thực hiện và nhanh chóng.

- Dựa trên dữ liệu thực tế của thị trường.

Hạn chế:

- Khó tìm được doanh nghiệp so sánh thực sự tương đồng.

- Không tính đến tiềm năng tăng trưởng đặc thù của từng doanh nghiệp.

Phân tích so sánh các chỉ số tài chính

Phân tích so sánh các chỉ số tài chính

3. Định Giá Chứng Khoán Theo Tài Sản Ròng (Net Asset Value – NAV)

Phương pháp NAV xác định giá trị của một cổ phiếu bằng cách tính toán giá trị tài sản ròng của doanh nghiệp, sau đó chia cho số lượng cổ phiếu đang lưu hành.

Ưu điểm:

- Dễ hiểu và dễ tính toán.

- Phù hợp với các doanh nghiệp có nhiều tài sản hữu hình.

Hạn chế:

- Không phản ánh được giá trị thương hiệu, lợi thế cạnh tranh của doanh nghiệp.

- Không phù hợp với các doanh nghiệp có nhiều tài sản vô hình.

Bài Tập Định Giá Chứng Khoán Có Lời Giải

Để giúp bạn nắm vững các phương pháp định giá chứng khoán, dưới đây là một số bài tập có lời giải chi tiết:

Bài tập 1: Công ty A dự kiến tạo ra dòng tiền tự do lần lượt là 100 tỷ, 120 tỷ và 150 tỷ trong 3 năm tới. Sau đó, dòng tiền tự do của công ty được dự báo sẽ tăng trưởng ổn định ở mức 5%/năm. Biết rằng, chi phí vốn bình quân gia quyền (WACC) của công ty A là 10%. Yêu cầu: Định giá cổ phiếu của công ty A theo phương pháp DCF, biết rằng số lượng cổ phiếu đang lưu hành là 100 triệu cổ phiếu.

Lời giải:

- Bước 1: Tính giá trị hiện tại của dòng tiền tự do trong 3 năm đầu:

PV1 = 100 / (1+10%) = 90.91 tỷ đồng

PV2 = 120 / (1+10%)^2 = 99.17 tỷ đồng

PV3 = 150 / (1+10%)^3 = 112.7 tỷ đồng

- Bước 2: Tính giá trị hiện tại của dòng tiền tự do từ năm thứ 4 trở đi:

Terminal Value (TV) = FCFF4 / (WACC – g) = 150*(1+5%) / (10%-5%) = 3150 tỷ đồng

PV(TV) = 3150 / (1+10%)^3 = 2343.57 tỷ đồng

- Bước 3: Tính giá trị doanh nghiệp (Enterprise Value – EV):

EV = PV1 + PV2 + PV3 + PV(TV) = 2646.35 tỷ đồng

- Bước 4: Tính giá trị cổ phiếu:

Giá trị cổ phiếu = EV / Số lượng cổ phiếu = 2646.35 / 100 = 26.463.500 đồng/cổ phiếu

Bài tập 2: Doanh nghiệp B đang hoạt động trong lĩnh vực sản xuất thép. Các doanh nghiệp cùng ngành với doanh nghiệp B đã niêm yết trên thị trường có chỉ số P/E trung bình là 10 lần. Lợi nhuận sau thuế của doanh nghiệp B trong năm vừa qua là 50 tỷ đồng. Yêu cầu: Định giá cổ phiếu của doanh nghiệp B theo phương pháp so sánh, biết rằng số lượng cổ phiếu đang lưu hành là 50 triệu cổ phiếu.

Lời giải:

- Bước 1: Tính giá trị thị trường của doanh nghiệp B:

Giá trị thị trường = P/E x Lợi nhuận sau thuế = 10 x 50 = 500 tỷ đồng

- Bước 2: Tính giá trị cổ phiếu:

Giá trị cổ phiếu = Giá trị thị trường / Số lượng cổ phiếu = 500 / 50 = 10.000 đồng/cổ phiếu

Kết Luận

Bài Tập định Giá Chứng Khoán Có Lời Giải là công cụ hữu ích giúp nhà đầu tư, đặc biệt là những người mới, tiếp cận kiến thức và nâng cao kỹ năng phân tích, định giá chứng khoán. Bằng cách thường xuyên luyện tập và áp dụng linh hoạt các phương pháp định giá, bạn sẽ tự tin hơn trong việc đưa ra quyết định đầu tư hiệu quả.

Bạn muốn tìm hiểu thêm về các phương pháp định giá chứng khoán khác? Hãy tham khảo bài viết giải bài toán này như thế nào.

FAQ

1. Có những yếu tố nào ảnh hưởng đến giá trị của một cổ phiếu?

Có rất nhiều yếu tố ảnh hưởng đến giá trị của một cổ phiếu, bao gồm: tình hình tài chính của doanh nghiệp, triển vọng ngành, môi trường kinh tế vĩ mô, tâm lý thị trường, …

2. Nên sử dụng phương pháp định giá nào là tốt nhất?

Không có phương pháp định giá nào là tốt nhất, mỗi phương pháp đều có ưu điểm và hạn chế riêng. Tùy vào từng trường hợp cụ thể mà nhà đầu tư nên lựa chọn phương pháp phù hợp nhất.

3. Làm thế nào để nâng cao kỹ năng định giá chứng khoán?

Để nâng cao kỹ năng định giá chứng khoán, bạn có thể tham gia các khóa học, đọc sách báo chuyên ngành, theo dõi các chuyên gia phân tích, và đặc biệt là thường xuyên thực hành.

4. Định giá chứng khoán có đảm bảo chắc chắn sinh lời trong đầu tư?

Định giá chứng khoán chỉ là một trong nhiều yếu tố quyết định đến thành công trong đầu tư. Việc đầu tư luôn tiềm ẩn rủi ro và bạn cần phải trang bị cho mình đầy đủ kiến thức, kỹ năng cũng như tâm lý vững vàng.

5. Tôi có thể tìm thấy bài tập định giá chứng khoán ở đâu?

Bạn có thể tìm thấy bài tập định giá chứng khoán trong các giáo trình tài chính, sách báo chuyên ngành, hoặc trên các website uy tín về tài chính – chứng khoán.

Bạn cần hỗ trợ?

Liên hệ ngay với chúng tôi:

- Số Điện Thoại: 02033846993

- Email: [email protected]

- Địa chỉ: X2FW+GGM, Cái Lân, Bãi Cháy, Hạ Long, Quảng Ninh, Việt Nam.

Đội ngũ chăm sóc khách hàng của chúng tôi luôn sẵn sàng hỗ trợ bạn 24/7.